行业动态

近日,国药励展首次发布《2015中国医疗器械产业投融资年度报告》,重点梳理了从2014年第三季度到2015年第三季度中国医疗器械产业的宏观政策解读、国内外投融资分析以及技术发展趋势和路线图,笔者编辑了报告的主要内容分享给大家。

毫无疑问,医疗器械行业将迎来一个黄金时代。

首先,一系列利好政策频频发布。

高端医疗器械被明确列入了“十三五”规划;医疗器械行业的母法《医疗器械监督管理条例》正式完成了修订;国家推进国产医疗器械的发展应用,引导优先采购国产设备,加速实现更多的进口替代产品,加速实现更多的进口替代;《中国制造2025重点领域技术路线图》鼓励医疗器械创新和产业化水平。

其次,市场需求将进一步扩容。

随着中国的老龄化趋势进一步加大,各类慢性病、退行性疾病、恶性肿瘤等疾病的发病率也随之升高,与之相对应的医疗器械需求也会快速上升。从1991年到2013年,我国人均医疗费用的年均增长率为17.49%,明显高于最近几年我国人均GDP的增长率。这也是推动国内医疗器械市场快速发展的动力之一。

从2010年到2014年,中国医疗器械市场规模扩大了1倍以上, 市场总量从2010年的1200多亿元增长至2014年的2556亿元,其 年均复合增长率高达20.8%。在此之后,中国医疗器械市场预计继续保持这样的高速增长势头,到2019年达到6000亿元的市场规模,其年均复合增长率预计约为 19%。

从行业研究和市场定位的角度来看,医疗器械市场可以分为医疗设备、高值医疗耗材及植入物、低值 耗材、体外诊断及检验、医疗信息化设备和其他设备等6个大类。在这些细分市场板块中,医学影像学设备、体外诊断及检验产品与高值医疗耗材及植入物是中国医 疗器械市场的主要组成部分。2014年,这3类医疗器械分别占据了市场总销售额的19%、16%和13%。

政策:鼓励创新,强化质量和安全性

总体来看,政策导向是逐步提高监管效率,鼓励创新,尤其是国产关键性创新,强化质量和安全性。

提高监管效率,主要体现在生产企业的分级分类监督管理上,一 类器械由注册改为备案,由事前批准改为事后追责,并没有降低一类器械的质量要求,却使得监管部门能够腾出更多的精力监管风险更高 的二类、三类器械,是监管思路上的重大改变,同时也有利于监管部门提高二类、三类器械的审批速度。

鼓励创新,主要体现在数个规章和规范性文件的发布,首先医疗器械注册管理办法不再要求医疗器械注册前必须先建立生产厂房,对 于一些早期创业企业来说降低了运营成本,方便他们将更多的钱花在 关键技术的研发上。另外创新医疗器械特别审批程序,俗称绿色通道 的建立,也为重大创新提高了速度,激发更多企业从事关键性的创新。

强化质量和安全,主要体现在质量规范和标准的制定。其中比较 值得一提的包括医疗器械生产质量管理规范和经营质量管理规范的发布,重新更新了医疗器械分类标准,新发布了100多项医疗器械行业标准,都为行业树立了质量规范,尽管相应质量规范里面的某些标准和发达国家相比还有一定的差距,但是起码走出了坚实的一步,为后续的提高和优化打下了良好的基础。

《创新医疗器械特别审批程序(试行)》中所规定的创新医疗器械快速审批政策成为了其中的重要亮点,进入绿色审批通道的企业,可以获得药监局的早期介入,地方局会有专人负责与企业进行研发、临床、注册方面的沟通,注册过程中包括审评时不需要排队,对于小微企业甚至免产品首次注册费。

不过,评审创新医疗器械的条件相对也很苛刻。总结来说,申请的产品需要依法具有核心技术发明专利,产品为国内首创,而且国际领先,具有显著的临床应用价值,而且需要产品基本定型。从数据来看, 2014年法规开始执行至今,总体的申请和通过率大概在5:1左右。如果从申请的地区来看,北京、江苏、广东和上海为最多的省市,这也与这些地方深厚的工业基础和创业氛围有直接关系。

今年10月3日,《中国制造2025重点领域技术路线图》列出的医疗领域的先进制造包括2 个方向,分别是生物医药、高性能医疗器械。对于这一领域,国家的相关规划是:“提高医疗器械的创新能力和产业化水平,重点发展影像设备、医用机器人等高性能诊疗设备,全降解血管支架等高值医用耗材,可穿戴、远程诊疗等移动医疗产品。实现生物3D打印、诱导多能干细胞等新技术的突破和应用。”

市场现状:进口品牌主导高端市场,国内企业数量多、技术不强

当前,国内医疗器械企业存在数量多、技术普遍不强的特点。具体到企业的经营范围,可以发现有I类生产企业中包含大量绷带、纱布,以及一次性医用织物的企业,II类生产企业中包含大量定制式义齿等口腔科材料加工厂。这些企业多数营业额较小,主要满足区域销售的需求,在质量上尚存较大的提升空间。

如果以2014年的医疗器械销售总收入2556亿元除以15698家生产企业,平均每家企业的销售额是 1628万元,显然这样的市场是一个较为分散的市场。尤其值得引起注意的是,经过多年的发展,诸多外企纷纷在国内设厂,产品不仅供在国内销售,同时也供出口,这些企业也被统计为国内医疗器械企业,并且贡献了相当大的销售额,因此完全国内企业的平均销售额显然要更低。

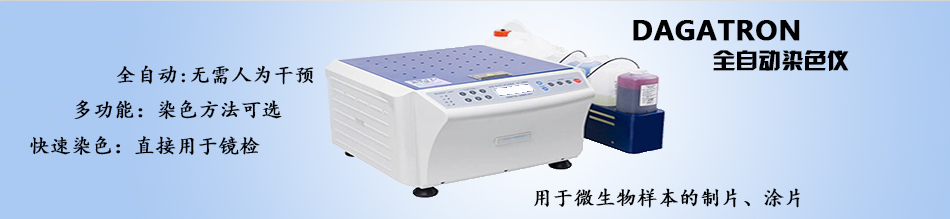

目前,国内的医疗器械市场的高端仍然被进口品牌所占据,高端 市场主要集中在三级医院及部分富裕地区二级医院中的部分技术含量较高的产品中,如检验科的全自动免疫设备,心脏介入产品,高端医学影像设备,骨科的脊柱和关节,眼科的软性人工晶体,OCT等设备、牙科种植体和矫治设备、消化科的软性内窥镜、及镜下耗材、吻合器等,其他外科的内镜设备及能量设备和动力设备,肾内科的血透,,CRRT,神外的脑起搏器,颅内电极,神外显微镜,耳科的人工耳蜗和高端助听器,手术室的呼吸麻醉,体外循环设备,以及其他如放疗设备,精密输注设备等等。

过去几年,国内厂商纷纷开始在高端领域加大研发投入,希望未来能够挑战进口品牌,而进口品牌也在通过本土化设厂,并购国内企业等方式渗透基层市场,未来的市场竞争格局会变得更复杂更激烈,加大研发投入,并购整合做大,走向海外等策略可能会更加频繁地发生。

趋势:兼并收购将持续增加

根据美国NVCA和ThomsonReuters数据库的披露,2014年医疗器械领域的风险投资呈现上升趋势,总共有统计的投融资案例有两百多个,2015年上半年继续保持良好的趋势,平均来看,单个投融资项目的金额在800万~900万美元之间,医疗器械行业的投融资金额占整体医疗行业投融资总额的30%左右,医疗器械行业投融资金额的增长主要来自于医学诊断设备和先进治疗设备领域的投资增加,从过去的回报统计来看,在心脏和神经领域的微创治疗设备在明显的改变现有的治疗流程,同时给风投机构带来高额回报。

另一个特点是国外的医疗器械投融资退出渠道非常多样化,其中被上市公司收购成为旗下一个新产品线是一个非常重要的退出途径,多数的公司都没有自己开拓市场的资源,同时被上市公司收购也减少了投资退出周期,对于刺激行业投资是一个正面的信号。预计未来国内的上市公司也会进行更多类似的收购和投资。

浙公网安备 33010402001362号

浙公网安备 33010402001362号